Sind wir abhängig von den Magnificent 7

Wer sind die Magnificent 7?

Die “Magnificent 7” ist ein Begriff, der in der Finanzwelt verwendet wird, um eine Gruppe von sieben Technologieunternehmen zu beschreiben, die als die größten und einflussreichsten Aktien auf dem US-Markt gelten. Diese Unternehmen haben in den letzten Jahren eine herausragende Performance gezeigt und dominieren sowohl den Aktienmarkt als auch die Technologiebranche insgesamt. Die sieben Unternehmen, die zu den “Magnificent 7” gehören, sind:

- Apple (AAPL): Bekannt für seine iPhones, iPads, Macs und die Apple Watch, ist Apple das wertvollste Unternehmen der Welt und ein Pionier in der Technologie- und Elektronikbranche.

- Microsoft (MSFT): Ein Software-Riese, bekannt für sein Windows-Betriebssystem, Microsoft Office und seine Cloud-Plattform Azure. Microsoft hat eine starke Marktposition im Bereich Unternehmenssoftware und Cloud-Computing.

- Amazon (AMZN): Ursprünglich als Online-Buchhändler gestartet, ist Amazon heute das weltweit führende E-Commerce-Unternehmen und ein bedeutender Akteur im Cloud-Computing-Sektor durch Amazon Web Services (AWS).

- Alphabet (GOOGL): Die Muttergesellschaft von Google, bekannt für seine dominierende Position im Bereich der Internet-Suche, Online-Werbung und das Android-Betriebssystem.

- NVIDIA (NVDA): Ein führender Hersteller von Grafikprozessoren (GPUs), die in einer Vielzahl von Anwendungen eingesetzt werden, von Gaming über Künstliche Intelligenz (KI) bis hin zu Rechenzentren.

- Meta Platforms (META): Ehemals Facebook, ist Meta das größte soziale Netzwerk der Welt und investiert stark in die Entwicklung des „Metaverse“, einer neuen, virtuellen Online-Welt.

- Tesla (TSLA): Ein Pionier in der Elektrofahrzeug-Industrie, bekannt für seine innovativen Autos und Energieprodukte. Tesla hat die Automobilbranche revolutioniert und treibt die Entwicklung von nachhaltiger Energie voran.

Diese sieben Unternehmen sind nicht nur wegen ihrer Marktkapitalisierung von Bedeutung, sondern auch wegen ihrer Innovationskraft und ihrem Einfluss auf die globale Wirtschaft. Als Gruppe haben sie einen erheblichen Einfluss auf den Aktienmarkt, insbesondere auf den S&P 500 und den Nasdaq 100, und werden oft als Indikatoren für die allgemeine Marktstimmung angesehen.

Grundsätzliche Bewertung des Marktes, ist der Markt überbewertet?

Persönlich würde ich ganz klar sagen: Ja! Aber stimmt das wirklich? Grundsätzlich lässt sich

sagen, dass die Märkte im vergangenen Jahr ein wahres Bullenjahr erlebt haben. Der S&P 500 ist

im vergangenen Jahr um etwa 28 % gestiegen, was die durchschnittlich erwartete Rendite von rund

7 % deutlich übersteigt. Aber allein das spricht noch nicht für eine Überbewertung. Hinzu kommt,

dass seit einem Jahr der KI-Hype die Tech-Aktien regelrecht beflügelt. Aktien wie Nvidia sind

daran maßgeblich beteiligt. Die Nvidia-Aktie ist im vergangenen Jahr um etwas mehr als 180 %

gestiegen und hat kurzzeitig eine größere Marktkapitalisierung als Apple erreicht – ich denke,

das spricht für sich.

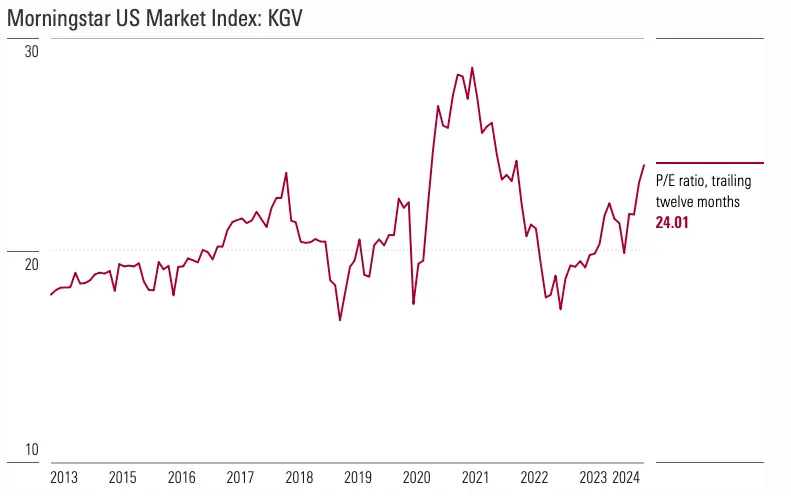

Eine häufig benutzte Methode zur Bestimmung der Bewertung einer Aktie oder des gesamten Marktes

ist das KGV (Kurs-Gewinn-Verhältnis). Das KGV berechnet sich, indem der Kurs durch den Gewinn

geteilt wird. Die Standards unterscheiden sich hier leicht von Industrie zu Industrie.

Grundsätzlich sagt man jedoch: Je niedriger das KGV, desto besser. Ein KGV um die 20 herum gilt

dabei als solider Durchschnitt. Der durchschnittliche KGV der Unternehmen im S&P 500 betrug in

den vergangenen Jahren 22, aktuell liegt er bei 27.

Der Morningstar KGV Index zeigt Ähnliches: Man befindet sich zwar nicht auf abnormalen Höhen, allerdings kann man schon sagen, dass der Markt durch und durch (leicht) überteuert ist. Das ist natürlich auch stark von Aktie zu Aktie unterschiedlich.

Bewertung der Magnificent 7

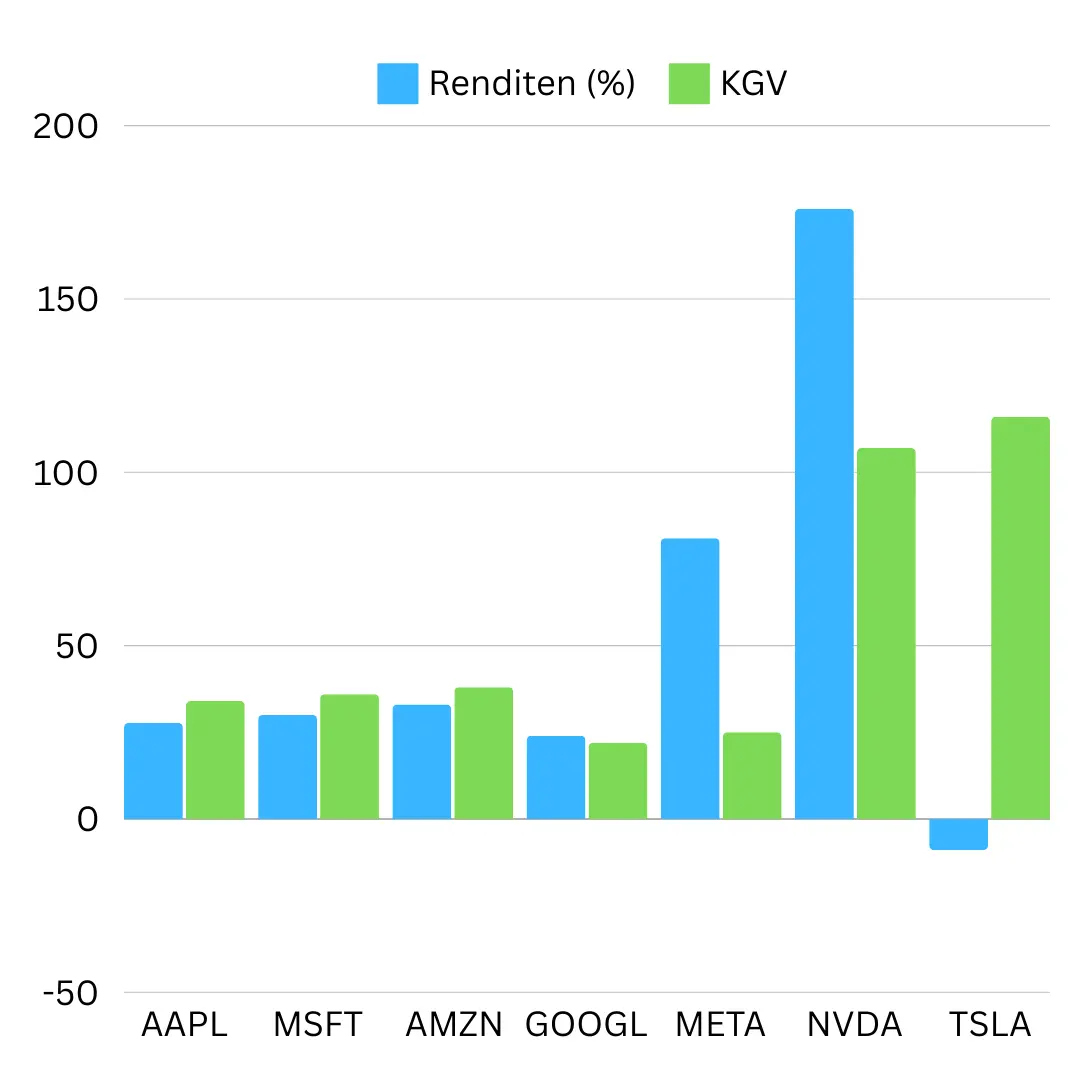

Wie man sich wahrscheinlich schon denken kann, sind die Magnificent 7 (Mag7) maßgeblich an den starken Kursgewinnen beteiligt. Im Schnitt sind die Mag7-Aktien im letzten Jahr um ca. 50 % gestiegen. Das sind natürlich überwältigende Zahlen für Unternehmen mit solch hohen Marktkapitalisierungen.

Deutliche Ausreißer sind Nvidia nach oben und Tesla, das als einziges der Unternehmen im

negativen Bereich liegt. Zwischenzeitlich kam auch die Diskussion auf, ob Tesla überhaupt noch

zu den “Magnificent 7” gehört, das ist jetzt jedoch nicht das Thema. Wenn man ein KGV von 20 als

Standard nimmt, sieht man, dass alle Aktien darüber liegen. Aktien wie Alphabet und Meta sind

dabei eher näher an einem KGV von 20. Alphabet hat jedoch auch einen vergleichsweise geringen

Kursanstieg im letzten Jahr verzeichnet. Weit über der Benchmark von 20 liegen Tesla und Nvidia.

Bei Tesla muss man dazu sagen, dass das Unternehmen chronisch ein hohes KGV hat. Ein KGV von 116

ist historisch betrachtet eher niedrig. Dass Nvidia nach den rasanten Kursanstiegen ein hohes

KGV hat, war ebenfalls absehbar. Was sagt uns das jetzt aber? Nur weil ein KGV hoch ist,

bedeutet das nicht gleich, dass eine Aktie überbewertet ist. Manche Aktien, vor allem

Tech-Aktien, haben dauerhaft hohe KGVs, steigen aber weiterhin stetig an. Dennoch lässt sich

sagen, dass ein Unternehmen mit einem hohen KGV und gleichzeitig enormen Kursanstiegen in

letzter Zeit durchaus überbewertet sein könnte. Ein sehr gutes Beispiel hierfür ist Apple. Ein

Mega-Unternehmen und meiner Meinung nach unumstritten eines der besten und größten der Welt.

Allerdings ist der Preis, den man aktuell für ein Unternehmen wie Apple zahlt, definitiv zu

hoch.

Auch wenn Apple durch KI und das Vordringen in andere Branchen weiteres Wachstumspotenzial

besitzt, hat es langsam eine Größe erreicht, bei der gewisse Grenzen sichtbar werden. Historisch

gesehen konnte man Apple auch für ein gutes KGV um 20 und teils auch darunter erwerben. Man kann

also mit gutem Gewissen behaupten, dass die “Magnificent 7” Unternehmen aktuell alle überteuert

sind. Klar zahlt man für beliebte Aktien oft mehr, aber es macht aktuell mehr Sinn, auf eine

Korrektur zu warten, um dann langfristig deutlich bessere Positionen aufzubauen.

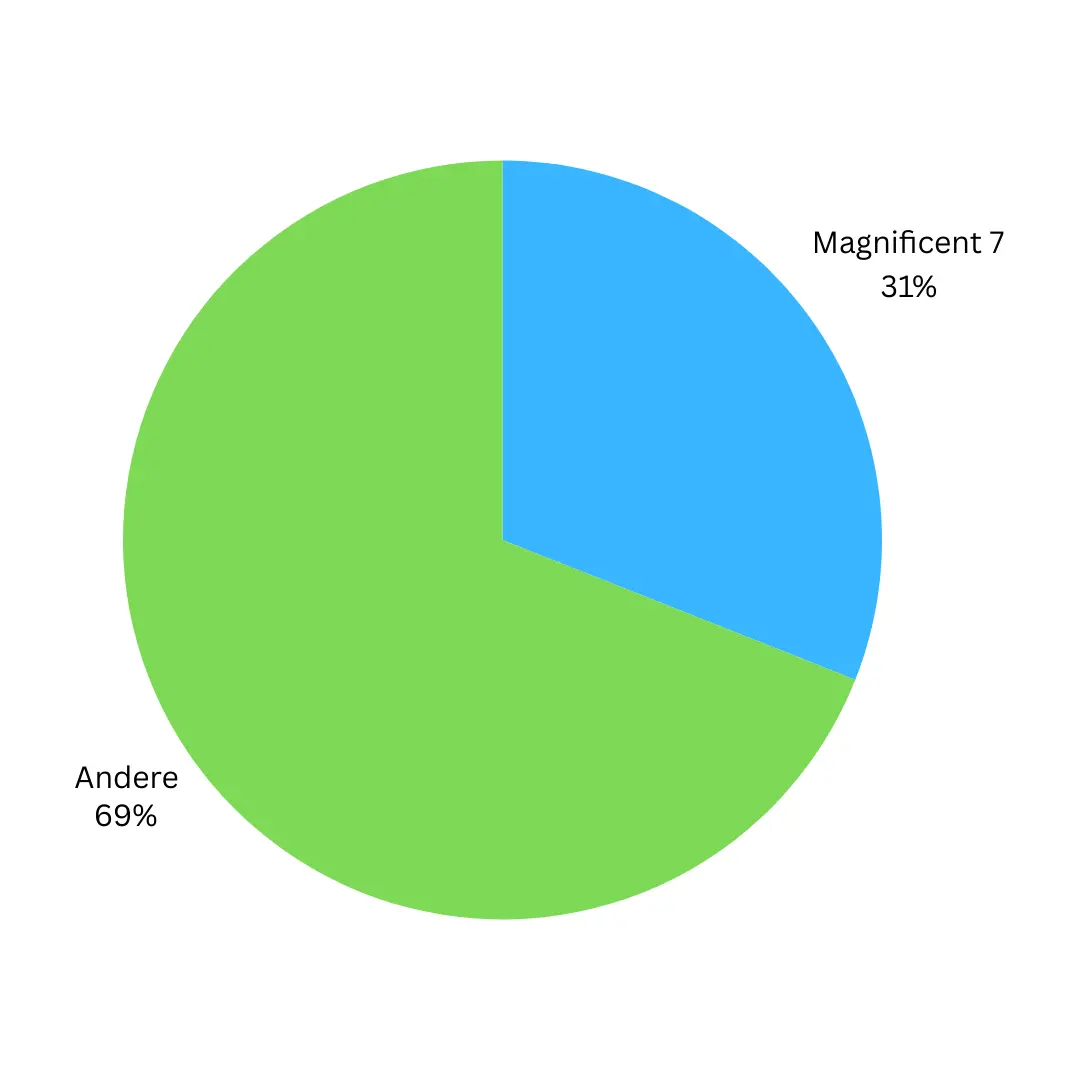

Der Markt ist Abhängig von den Magnificent 7

Was ist eigentlich mit dieser Aussage gemeint? Das liegt nämlich hauptsächlich daran, wie die

großen Indizes NASDAQ und S&P 500 in den USA berechnet werden. Im Endeffekt ist das System recht

einfach zu verstehen: Im S&P 500 und NASDAQ werden die Unternehmen nach Marktkapitalisierung

gewichtet. Das bedeutet, je größer die Marktkapitalisierung ist, desto stärker ist das

Unternehmen im Index gewichtet. Aktuell sind die Magnificent 7 mit über 31% im S&P 500

gewichtet. Um es nochmal klarzustellen: Der Index setzt sich eigentlich aus 500 Unternehmen

zusammen. Würde man den Index so berechnen, dass jedes Unternehmen gleich viel wiegt, dann

hätten die Magnificent 7 zusammen eine Gewichtung von gerade einmal 1,4%.

Ein weiteres Problem

ergibt sich für alle passiven Investoren, die diversifiziert investieren wollen. Geht man davon

aus, dass ein Privatanleger ein S&P 500 ETF kauft, in dem Gedanken, dass er dadurch

diversifiziert und besser vor Risiken geschützt ist, dann liegt er meiner Meinung nach falsch.

Wenn 30% seines Portfolios in die 7 größten, vor allem Tech-Aktien, investiert sind, dann ist

das für mich nicht diversifiziert. Die ETF-Blase ist allerdings nochmal ein anderes Thema, das

den Rahmen jetzt sprengen würde.

Was ist nun das Problem bei einer so hohen Gewichtung im S&P 500? Geht man davon aus, dass diese Unternehmen alle eine starke Korrektur nach diesen rasanten und teils nicht gerechtfertigten Kursanstiegen durchlaufen, dann hat das einen sehr starken Einfluss auf die Märkte und vor allem auf Privatanleger. Würde man jetzt davon ausgehen, dass nur diese 7 Unternehmen um 20% fallen, dann würde allein das schon den S&P 500 um 6,2% in die Tiefe reißen. Würden die Magnificent 7 Unternehmen alle so stark sinken, dann würde das meiner Meinung nach eine Kettenreaktion auslösen und die Märkte könnten weitaus stärker in die Tiefe gerissen werden.

Folgen

Was wären die Folgen und was ist ein realistisches Szenario? Gerade eben habe ich schon erwähnt,

welchen Einfluss die Magnificent 7 auf den S&P 500 hätten, wenn nur diese Aktien um 20% fallen

würden. Das ist jedoch nur theoretisch und kein realistisches Szenario. Ansätze eines solchen

Szenarios und was daraus entstehen kann, hat man bereits einige Wochen zuvor gesehen, als der

Yen-Carry-Trade geplatzt ist, weil die japanische Zentralbank die Zinsen angehoben hat. Der

Markt ist in drei Tagen um bis zu 8% abgesackt.

“Abgesackt” ist hierbei vielleicht übertrieben,

denn die Märkte waren dadurch immer noch extrem hoch und sind gerade mal auf den Stand von April

2024 zurückgesetzt worden. Jetzt hat sich hingegen alles wieder erholt und die Euphorie ist

zurückgekehrt. Realistisch und vor allem gesund halte ich einen Rücksetzer um 20%, das würde

auch bedeuten, dass die Magnificent 7 enorme Einbußen machen, wovon ich auch stark ausgehe.

So gut und wichtig wie die Unternehmen auch sind, aber Apple zum Beispiel ist einfach überbewertet. Bei Nvidia ist es das Gleiche, wobei hier noch der KI-Hype hinzukommt, der jetzt seinen Höhepunkt erreicht hat. Durch den KI-Hype wurden breitflächig enorme Umsatz- und Gewinnanstiege erwartet und eingepreist. Ob sich das wirklich zeigt, muss sich noch herausstellen, aber es ist noch nicht wirklich zu erkennen. Hinzu kommt noch eine wahrscheinliche Rezession, hohe Zinsen und so weiter…

Persönliche Meinung

Ich denke, meine Meinung ist im Verlauf dieses Blogs schon recht deutlich geworden. Ich halte die aktuelle Bewertung des Marktes für viel zu hoch und auch für zu hoch, um langfristig zu investieren. Ich denke auch, dass wir auf eine recht starke Korrektur zusteuern. Die Märkte spiegeln einfach nicht das wider, was die Weltwirtschaft durchmacht. Zusammengefasst gehe ich von einer Korrektur von bis zu 20% im nächsten Jahr aus. Dann halte ich es auch erst wieder für sinnvoll und richtig, langfristige Positionen zu eröffnen. Klar, würde sich bei einem großen genugen Anlagehorizont ein jetziges Investment vielleicht auch auszahlen, aber wieso jetzt investieren, wenn man einfach abwarten kann und dann zu deutlich besseren Konditionen in den Markt geht? Also, wie man so schön sagt: „Abwarten und Tee trinken“.

Disclaimer

Die in diesem Blog bereitgestellten Informationen dienen ausschließlich allgemeinen Informationszwecken und stellen keine Anlageberatung, Finanzberatung oder Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten dar. Die hier geäußerten Meinungen und Ansichten spiegeln lediglich die persönliche Meinung des Autors wider und sollten nicht als Grundlage für Anlageentscheidungen verwendet werden. Der Autor übernimmt keine Haftung für Verluste oder Schäden, die direkt oder indirekt aus der Nutzung der in diesem Blog enthaltenen Informationen entstehen. Vor jeder Anlageentscheidung sollten Sie Ihre eigenen Recherchen durchführen oder sich von einem qualifizierten Finanzberater beraten lassen.

Folge mir gern auf Instagram

Auf meinem Kanal @Kursgewinn poste ich täglich Updates. Ständig erhältst du die neuesten Nachrichten, die es am Aktienmarkt gibt. Eine Aktie ist der neue Hype – folge mir und du verpasst nichts!

zum Instagram Account